この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

てせんママです。

育休中・夫1馬力で月5万円貯金成功!

「お金が理由で子どもを諦める人を減らしたい」という思いで、小さく暮らす工夫や子どもとの日々を発信しています。

「予算3500万円で家を買いたい。でも35年ローンだと毎月の返済が少し高いから払い続けられるか不安」

そんな声から、最近は 40年ローンや50年ローン が登場しています。

でも実際に期間を延ばすと、月々の返済額や総返済額はどう変わるのでしょうか?

この記事では、金利1.0%と1.5%の両方で「35年・40年・50年ローン」のシミュレーションを行い、メリット・デメリットを整理しました。

自分に合うローン期間の目安がわかって無理のない返済計画を立てやすくなるよ!

• 3500万円を借りた場合の 35年・40年・50年ローンの返済額(1%・1.5%比較)

• ローン期間が長くなるとどう変わるか(メリット・リスク)

• 「月々の負担」と「総返済額」のどちらを優先するべきか

• どんな人に50年ローンは向いているか/向いていないか

マイホームで悩んでいる人は【くふうイエタテカウンター】で ![]() 建築のプロに無料相談をしてみることもおすすめです。

建築のプロに無料相談をしてみることもおすすめです。

まずは無料相談

まずは3500万円を借りた場合の返済額シミュレーションです。

金利1.5%の場合

| 借入期間 | 月々の返済額 | 総返済額 |

| 35年(420回) | 約10.1万円 | 約4,260万円 |

| 40年(480回) | 約9.7万円 | 約4,640万円 |

| 50年(600回) | 約9.0万円 | 約5,400万円 |

35年と50年を比べると、月々は約1万円安くなりますが総返済額は1,100万円も多くなります。

金利1.0%の場合

| 借入期間 | 月々の返済額 | 総返済額 |

| 35年(420回) | 約9.9万円 | 約4,160万円 |

| 40年(480回) | 約9.4万円 | 約4,510万円 |

| 50年(600回) | 約8.6万円 | 約5,160万円 |

金利1.0%の場合でも、35年と50年では1,000万円以上の差が出ます。

ローンを伸ばすと「月々の返済額」は確かに軽くなります。

しかし「総返済額」は大幅に増額します。

金利が低くても「期間が長い」ことによる利息負担は避けられないということです。

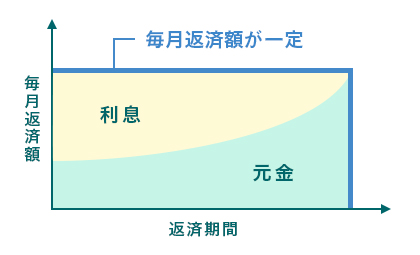

住宅ローンの返済は「元金(借りたお金)」+「利息(銀行への手数料のようなお金)」で構成されています。

この利息の合計額を決めるのが「借入金額 × 金利 × 返済期間」です。

仕組みのポイントは以下のとおりです。

1. 返済期間が長いほど利息を払い続ける時間が延びる

50年ローンは、35年ローンよりも 15年間多く利息を払い続けることになります。

その結果、利息を払う期間が延びるので総返済額が増額します。

2. 月々の返済額が下がる=元金の減りが遅い

(出典:SUUMO)

返済初期は利息の割合が大きく、元金がなかなか減らないため、長期ローンほど利息総額が膨らみやすいです。

数字で見ると一目瞭然です。

実際の例を見てみましょう。

- 金利1.5%

- 3500万円借入

- 頭金なし

この場合、

✔︎ 35年ローン → 総返済額 約4,260万円(利息 約760万円)

✔︎ 50年ローン → 総返済額 約5,400万円(利息 約1,900万円)

利息だけで1,000万円以上の差になります。

「月々1万円安くなった代わりに、1,000万円を多く払う」という構造です。

「月々9万円なら払える」と思ってしまうけど、総額でどれだけ払うかを忘れてしまっています。

毎月の負担感が少ないからといって、必ずしも家計にとってプラスとは限りません。

老後まで返済が続くことで「年金生活になってもローンがある」というリスクもあるね。

ローン期間を伸ばすことは、短期的には「家計を楽にする魔法」のように見えます。

しかし実際には、返済額の先送り=利息の増加につながり、最終的に数百万円〜1,000万円以上余分に払うことになります。

マイホームで悩んでいる人は【くふうイエタテカウンター】で ![]() 建築のプロに無料相談をしてみることもおすすめです。

建築のプロに無料相談をしてみることもおすすめです。

まずは無料相談

「50年ローン」と一口に言っても、借りる人の年齢や家族構成によってメリットとリスクはまったく違います。

実際にどんな人が向いていて、どんな人は避けたほうがいいのかを整理してみます。

メリット

- 70歳前に完済できる可能性がある

- 月々の返済額を抑えて、子育てや教育費に回せる

- 若いうちに家を持てる安心感

リスク

- 長期間にわたって返済を続ける「縛り」が重くなる

- 途中で売却・住み替えを考えると、残債が大きく負担になる

「とにかく月々を軽くして早く家が欲しい」人向けには良いですが、将来の柔軟性は下がります。

総返済額が1,000万円増えるかもしれないことを踏まえて慎重に考える必要があります。

住宅ローンに対する我が家の考え方は以下の記事をご覧ください。

メリット

- 子育て真っ最中で教育費がかさむ時期、月々を抑えられる

- 今すぐ広い家が必要な家庭には選択肢になりうる

リスク

- 定年(60〜65歳)を迎えても返済が終わらない

- 老後資金を貯める余力が小さくなる

- 「住宅ローン+教育費+老後資金」のトリプル負担になる可能性大

「子育て中に楽になる代わりに、老後に苦しくなる」典型パターンです。

定年の年齢になると仕事の幅も狭くなり給料が低くなる可能性もあるので注意が必要です。

メリット

- 実質的には「相続を見越したローン」として利用できる

- 子どもに資産を残したい場合の手段になるかも

リスク

- 定年後にローンを払い続けるのは現実的に困難

- 退職金や年金に依存する返済計画になる

- 相続人(子ども世代)にローンが引き継がれて結果的に相続人に負担が増える可能性もある

「自分で完済する前提ではなく、資産戦略としての特殊ケース」と言えます。

ですが、家が資産ではなく負債となるケースも大いにあります。

売却価格1,000万円に対してローン残債が2,000万円あったら1,000万円の赤字だもんね・・・

相続を考える場合は、相続人となるかもしれない人と話し合い、お互いが理解した上でローンを組まなければトラブルの元になります。

子どもの進学や家族の事情などで「すぐにマイホームを持ちたい」という人も多いでしょう。

頭金を十分に用意できなかったり、収入に対して借入額が大きくなることがあるよね。

その結果、50年ローンのような長期ローンを選ばざるを得ない可能性も出てきます。

ただし長期間返済が続く分、

- 退職後までローンが残る

- 途中でライフスタイルが変化すると返済が重荷になる

といったリスクがあります。

「今すぐ家を買う必要性」と「長期の負担」を天秤にかけて、家族全員で話し合うことが大切です。

老後に家賃やローン返済で不安を抱えたくない人は、できるだけ定年前に完済するのが理想です。

35年ローン以下での計画が基本になります。

30歳でローンを組めば65歳までに完済可能ですが、50年ローンにすると完済は80歳前後になり、年金生活に大きな負担となります。

「老後はローンのない暮らしをしたい」という安心志向の人には、50年ローンは不向きです。

頭金を増やしたり、返済期間を短くする工夫をした方が現実的です。

仕事や家族の都合で転勤・転職・住み替えの可能性がある人は、長期ローンに縛られるのは大きなリスクです。

なぜなら

- 途中で家を売却する場合、ローン残高が売却価格を上回る「残債リスク」がある

- 長期ローンほど完済までの道のりが遠く、売却時に損をする可能性が高い

からです。

柔軟性を重視するライフスタイルであれば、無理に購入せず、賃貸で身軽に暮らす方が向いているケースも多いです。

50年ローンは「若い世代が今すぐ家を持ちたい」場合には一つの選択肢になり得ます。

しかし、老後資金とのバランスを崩すリスクが大きいため、基本的には慎重にすべきです。

住宅ローン選びの鉄則は

✔︎ ローンは「借りられる金額」で決めるものではない

✔︎ 「余裕を持って返せる金額」で決めることが、家計の安定と安心につながる

多くの家庭にとっては、35年ローン or 40年ローンで無理なく返すのがベストです。

50年ローンはあくまで特殊な事情に限られる選択肢と考えた方が安全です。

住宅ローンを長く組むと「月々ラク=安心」と思う人もいますが、実際には老後に大きな不安を先送りしているだけのことが多いです。

「今だけ楽」ではなく「一生安心」を選ぶために、まずは家計を見直して、無理のない返済計画を立てましょう。

マイホームで悩んでいる人は【くふうイエタテカウンター】で ![]() 建築のプロに無料相談をしてみることもおすすめです。

建築のプロに無料相談をしてみることもおすすめです。

そうすれば、家を買ったあとも余裕をもって子育てや老後の生活に備えられます。

↓このブログを書いた人↓

てせんママ

夫と息子・娘の4人家族。田舎暮らし。住宅ローンあり&車2台持ちでも毎月5万円以上の貯金成功。

\小さな暮らしで、節約×自己投資で“経済的理由で子どもを諦めない暮らし”/をブログで発信中

▶︎ 誰でも、月3万円の貯金ができる生活になる暮らし方・考え方。

▶︎ Instagramもやってます → @tesen_mama.blog